Si eres un merchant es probable que ya recibas pagos recurrentes o que estés pensando en hacerlo.

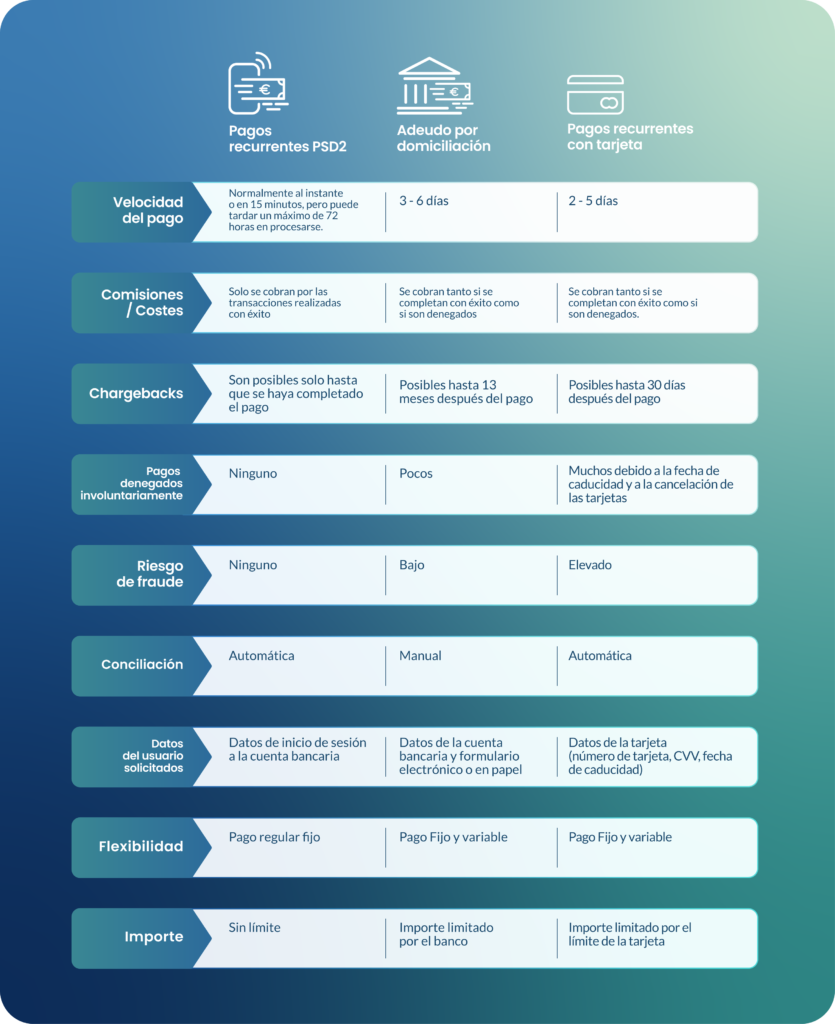

Existen varias maneras de gestionar estos cobros: a través de pagos recurrentes PSD2, domiciliación bancaria (adeudo por domiciliación) o pagos con tarjetas de crédito o débito. Cada método es diferente y todos tienen ventajas y desventajas para los distintos casos de uso.

En este artículo, veremos la definición de cada método de pago recurrente, los compararemos y analizaremos sus principales casos de uso.

Pagos recurrentes PSD2

Con los pagos recurrentes PSD2, los merchants pueden realizar cobros a través de una transferencia bancaria directa.

Normalmente, las transferencias bancarias directas son procesos manuales y tediosos para el cliente. Pero gracias al Open Banking, un proveedor autorizado ejecuta el pago en su nombre. Las principales ventajas de recibir pagos recurrentes por transferencia bancaria es que resulta mucho más económico para los merchants, los plazos de liquidación son menores y no hay riesgo de chargebacks.

Para autorizar este método de pago, los clientes deben autenticarse una sola vez y dar el consentimiento para que se le cobre de forma continuada según la opción que ha elegido. De este modo, el merchant recibirá de forma automática los pagos recurrentes desde la cuenta del cliente.

👉 Más información sobre el Open Banking

Domiciliación bancaria (adeudo directo SEPA)

Mientras que en los pagos recurrentes PSD2 el cliente los ejecuta, en la domiciliación bancaria estos son iniciados por el merchant.

El adeudo directo SEPA es un sistema europeo que permite que los merchants cobren pagos recurrentes en euros de 34 países. El cliente debe firmar un “mandato” y, luego, el merchant puede iniciar el pago al final de cada periodo..

La domiciliación bancaria funciona de banco a banco, sin intervención de una red de tarjetas de crédito. Todas las transacciones deben realizarse en euros y los clientes pueden pedir un reembolso hasta 13 meses después de efectuado el cobro.

Para configurar la domiciliación bancaria de un cliente, las empresas primero tienen que solicitarle a dicho cliente el rellenado de una orden de domiciliación. Dicho documento, contiene información legal y obligatoria sobre el cliente y puede cumplimentarse en línea o en papel. Una vez finalizado este proceso, el adeudo directo queda activado cuando se confirma el primer pago.

Pagos recurrentes con tarjetas de crédito

Las tarjetas de crédito son el método de pago recurrente más popular. El cliente autoriza al merchant a realizar cobros de forma periódica a través de su tarjeta de crédito. Estos pagos quedan activos hasta que el cliente los cancela o cuando finaliza su plan de reembolso.

A pesar de que los pagos con tarjeta suelen ser más rápidos, pasan por una serie de intermediarios, y esto hace que resulten más caros para los merchants. Otro problema que presentan es el riesgo de chargeback, ya que los esquemas de tarjetas cobran comisiones elevadas para procesarlos. Además, con este método de pago, las tasas de fraude suelen ser más elevadas, porque son operaciones difíciles de rastrear y muchas veces no se persigue a los estafadores.

Otro problema a la que se enfrentan los merchants, es que muchas veces aparecen rechazos a los pagos de forma involuntaria e inesperada debido a una posible pérdida o expiración de la tarjeta. Veamos con más detalle una comparación de las ventajas de cada método de pago.

Tabla comparativa entre métodos de pago recurrentes:

¿Cuál es la mejor opción para ti?

Pagos recurrentes con tarjeta

Los pagos con tarjeta son caros y menos seguros, pero son bastante prácticos. Esto significa que son especialmente útiles para pagos que necesitan realizarse rápidamente y con montos pequeños.. Este es a menudo el caso de los servicios de comercio electrónico y las compras en línea.

Sin embargo, las tarjetas son un método de pago recurrente con costes muy elevados, ya que deben pagarse comisiones en cada intervalo. En decir, no es el método de pago adecuado para los merchants que quieran reducir el número de pagos denegados o cuando el importe adeudado sea elevado y quieran reducir el coste por transacción.

Domiciliación bancaria (adeudo directo SEPA)

Las domiciliaciones bancarias son una buena idea si tienes una relación a largo plazo con tu cliente y si quieres tener más seguridad de que te pagará las facturas a tiempo cada mes.

Como es un método de pago de “configurar y olvidar”, los merchants no tienen que perseguir a los clientes por pagos atrasados, sin embargo, la conciliación es un proceso complicado y con muchos pasos y no siempre 100% digital.. Con todo, los adeudos directos SEPA son pagos que se limitan al euro y tardan en liquidarse. Esto dificulta la gestión de caja para los merchants. Además, el mandato que tienen que completar el cliente, conlleva una elevada carga administrativa y siempre es sencillo.

Los principales casos de uso de las domiciliaciones bancarias son los merchants que dependen de suscripciones, como empresas de SaaS, gimnasios, y empresas de suscripción que operan en la eurozona y tienen una relación más larga en el tiempo con sus clientes.

Pagos recurrentes PSD2

Los pagos recurrentes PSD2 son un método de pago relativamente nuevo que supone una mejora tanto respecto a los pagos con tarjeta como a las domiciliaciones bancarias. Ofrecen más seguridad que las tarjetas, su liquidación es instantánea, tienen un precio menor e implican menos carga administrativa.

En este método, el cliente tiene que iniciar sesión con sus credenciales bancarias, seleccionar la frecuencia de pago y firmar solo ese primer pago. A partir de aquí, se le cobrará automáticamente en los intervalos indicados y sin necesidad de volver a firmar futuras transacciones.

Como son más seguros y su liquidación suele ser instantánea, los pagos recurrentes PSD2 resultan especialmente útiles para pagos recurrentes de mayor importe, como las cuotas de seguros y de préstamos. En general, los pagos recurrentes PSD2 fijos son el método de pago ideal para los merchants que cobran o facturan importes elevados fijos de forma recurrente, como las empresas de SaaS, las compañías de seguros y las compañías financieras.

👉 Lee más: Todo lo que necesitas saber sobre la iniciación de pagos

Dado que, a día de hoy, solo están disponibles los pagos recurrentes PSD2 fijos, este método no es recomendable para un merchant que tenga que cobrar importes variables a cada intervalo. Sin embargo, se prevé que próximamente se empiecen a testear los pagos recurrentes variables (VRP).

En la actualidad, la mayoría de los merchants reciben pagos recurrentes con tarjetas o por domiciliación bancaria, pero los pagos recurrentes PSD2 ofrecen más ventajas: menores costos, más seguridad y una liquidación mucho más rápida. Esperamos que este artículo te haya aclarado qué tipo de método de pago es mejor para las necesidades específicas de tu negocio.