¿Estás buscando una nueva herramienta para atraer y retener nuevos clientes? Ya seas un banco, una fintech u otra compañía del sector financiero, una herramienta de gestión de finanzas personales (PFM) es una excelente alternativa para ayudar a que tus clientes conozcan y entiendan mejor sus finanzas. Además, son un gran aliado para abrirte camino a nuevos mercados.

Lee todo directamente o elige la sección que deseas leer:

- ¿Qué es una PFM?

- ¿Por qué deberías ofrecer una herramienta de gestión de finanzas personales?

- Conoce mejor a tus usuarios

- Ayuda a que tus usuarios entiendan cómo gestionar sus finanzas

- ¿Quién ofrece ya aplicaciones de PFM?

¿Qué es una PFM?

Las PFM ayudan a los usuarios a gestionar su dinero de forma más eficiente. Les ofrece una radiografía completa de su situación financiera al permitirles añadir sus cuentas bancarias así sean de diferentes instituciones en un solo lugar.

Las aplicaciones de PFM cuentan con herramientas de presupuesto, historial de gastos y alertas sobre las próximas facturas. Además de ofrecer una visión detallada de la economía de un usuario, las PFM también permiten a los bancos y Fintech conocer la situación financiera de sus clientes.

¿Por qué deberías ofrecer una herramienta de gestión de finanzas personales?

Puede resultar bastante complicado ofrecerle a tus clientes una visión detallada de sus finanzas cuando estos tienen cuentas en diferentes instituciones bancarias. Las PFM superan este problema, ya que están diseñadas para ayudar a tus usuarios a mejorar su salud financiera y obtener un mayor control sobre sus finanzas. Al consolidar las finanzas de tus clientes en una sola herramienta, puedes ayudarles a gestionar su dinero de forma eficiente, obtener una visión más profunda de su comportamiento financiero y detectar las ofertas de tus competidores.

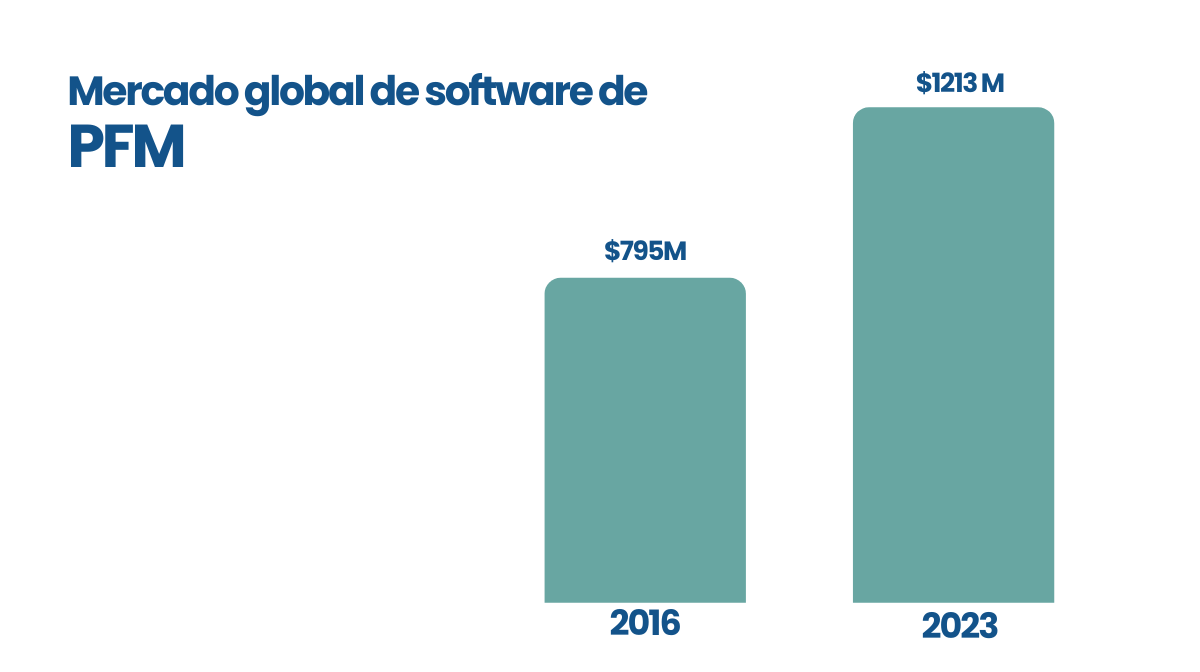

Pero… ¿querrán tus clientes una PFM? ¡Por supuesto! Según el último FinTech Adoption Index de EY, la tasa de adopción de herramientas de gestión financiera y control de gastos ha crecido de un 10 % en 2017 al 29 % en 2019. Además, es muy probable que este porcentaje haya crecido aún más desde entonces, ya que los estudios predicen un aumento del mercado de las PFM de 1024 millones de dólares en 2019 a 1577 millones de dólares en 2027.

Asimismo, un estudio de Business Insider sobre PFMs afirma que “los clientes de banca con herramientas de gestión financiera son un 18 % más ricos que los que no la tienen.” El estudio también revela que “más del 70 % de la Generación Z piensa que las marcas deben ayudar a que sus clientes consigan sus objetivos personales”. De esta manera, ofrecer una aplicación de PFM es una muy buena idea para captar a un cliente más joven y que ha crecido en la era digital.

Conoce mejor a tus usuarios

Más ventajas competitivas

El primer beneficio de ofrecer tu propio PFM es que serás capaz de ofrecer un producto único, personalizado para tu marca y para tus clientes. Este producto da una gran ventaja competitiva que hará que destaques de otros bancos y fintech. Una vez que empiecen a utilizar la PFM, tus clientes la relacionarán directamente con tu marca y eso creará en ellos un sentido aún más grande de lealtad.

Conoce al detalle la manera en la que tus clientes gestionan sus finanzas

Una PFM también te permitirá obtener información detallada y precisa sobre las finanzas de tus usuarios, conocer sus preferencias y hábitos y crear una experiencia única que se ajuste a sus necesidades. Con tu propio PFM, podrás acceder y analizar la información financiera de un cliente a partir de datos limpios categorizados y agregados. De esta manera, obtendrás una visión holística de las finanzas, identificarás hábitos de consumo y podrás conocer productos y servicios de la competencia. Esto te dará una ventaja al momento de conceder un préstamo o realizar campañas personalizadas de marketing.

👉 Más información: Cómo los datos financieros personales impulsan la innovación bancaria

Fideliza a tus clientes con servicios personalizados

Las PFM también incrementan la interacción de tus usuarios con la marca al ofrecer distintas funcionalidades para optimizar el control de gastos, la gestión de presupuestos, etc. Esto te permite ofrecerle a tus clientes distintos servicios y productos y aprovechar las ventas cruzadas.

Otro beneficio importante de las herramientas de PFM es que mejoran la experiencia de usuario, ya que al ofrecer una visión global de sus finanzas, pueden conocer mejor el impacto de sus decisiones.

Esta transparencia genera confianza e incrementa las probabilidades de que tus clientes se queden contigo por mucho más tiempo. Tener en una sola plataforma toda la información bancaria es un factor diferencial muy importante.

Consigue clientes nuevos con facilidad

Una PFM también es muy útil para detectar potenciales clientes. Al incentivar que usuarios que aún no son clientes utilicen tu aplicación y accedan a sus cuentas bancarias, te aseguras tener la mayor visibilidad posible. De esta manera, serás la primera opción cuando busquen un nuevo proveedor de servicios financieros y podrás ofrecerles servicios personalizados y relevantes que se adapten a sus necesidades.

El resultado es evidente: aumentan los beneficios y la retención de clientes. Una PFM te permite atraer a nuevos usuarios, fidelizar a tus clientes y mejorar la experiencia general con tu marca, aumentando el número de clientes que utilizan tus productos y servicios y disminuyendo la tasa de abandono.

Ayuda a que tus usuarios entiendan cómo gestionar sus finanzas

Consigue que la gestión financiera sea una experiencia atractiva y completamente digital.

Una aplicación de PFM permite que tus usuarios centralicen su información financiera en una sola plataforma, con una experiencia de usuario atractiva y completamente digital para conocer la situación financiera de todos sus bienes.

Gestión financiera desde la comodidad del sofá

Los bancos están cerrando sus sucursales a un promedio del 2% cada año desde hace más de una década, por lo que necesitan ofrecer una alternativa para no perder la confianza de sus clientes. Los usuarios de una PFM, ya sea en casa o en la calle, pueden disfrutar de un servicio las 24 horas del día y sin necesidad de acudir a ninguna sucursal. Asimismo, las PFM muestran una información más detallada sobre sus finanzas y recomiendan cómo actuar, por lo que es más probable que mejoren su situación financiera y se establezca una relación más cercana y de confianza.

Construye una relación de confianza con tus clientes

Los servicios financieros se basan en la confianza, por lo que es una buena idea ayudar a tus clientes a conocer y gestionar mejor su economía convirtiendo datos brutos en recomendaciones personalizadas que se adapten a sus necesidades. Mejora su confianza estando en contacto de manera continua con ellos.

¿Quién ofrece ya aplicaciones de PFM?

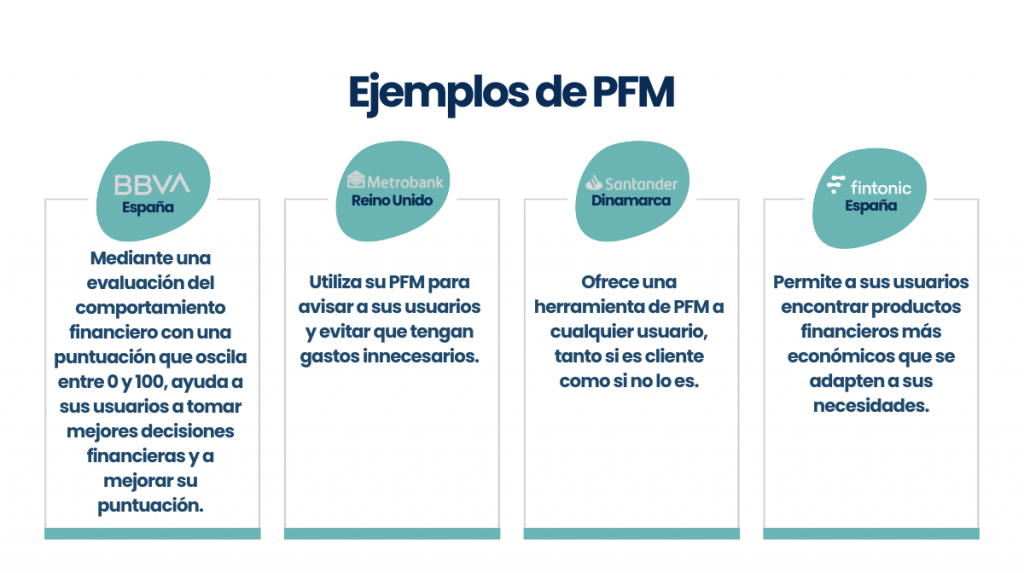

Diferentes bancos y Fintech en Europa han lanzado e implementado herramientas de PFM. Vamos a analizar algunos ejemplos:

BBVA

El BBVA fue el primer banco en lanzar una PFM en Europa. Ha añadido recientemente una nueva funcionalidad que evalúa el comportamiento financiero de los usuarios en una puntuación que oscila entre 0 y 100 puntos para ayudar a que tomen mejores decisiones financieras.

Metro Bank

Metro Bank, un banco independiente del Reino Unido, lanzó Insights, un servicio de PFM basado en inteligencia artificial. La herramienta de Metro Bank ayuda a los clientes a conocer sus gastos en tiempo real y envían notificaciones cuando se les va a terminar el período de prueba gratuita de algún servicio o si se ha duplicado el cobro de una compra por error para evitar gastos innecesarios.

Santander

Santander lanzó una aplicación de PFM en Dinamarca a través de su subsidiaria de Noruega. La aplicación se llama Propser y es accesible para todos los usuarios, tanto si son clientes como si no.

Fintonic

La Fintech española Fintonic lanzó su PFM al mercado español para que todos sus usuarios tengan la información financiera en una sola plataforma y puedan crear avisos para determinados pagos o cobros. La PFM de Fintonic también aconseja a sus usuarios para encontrar productos financieros más baratos como, por ejemplo, seguros.

Unnax: Te ayudamos a crear una PFM que enamorará a tus clientes

Ofrecer una aplicación de PFM es muy útil para atraer y retener a usuarios nuevos y destacar frente a la competencia. Unnax te permite construir una PFM con facilidad para categorizar las transacciones de tus usuarios, agregar cuentas de varios bancos en una sola vista, obtener información detallada sobre el comportamiento financiero de tus clientes y ofrecer una mejor visión de sus finanzas. Unnax ofrece soluciones de BaaS con toda la tecnología necesaria para crear tu propia PFM. Nuestras soluciones incluyen, entre otros, agregación bancaria, categorización de datos, análisis de clientes o movimientos de dinero. Contacta con nosotros hoy mismo para obtener más información.

Para obtener más información sobre cómo ofrecer una PFM a tus clientes, contacta con nosotros hoy mismo.