Lee nuestro pronóstico para las tendencias de pagos 2024 aquí

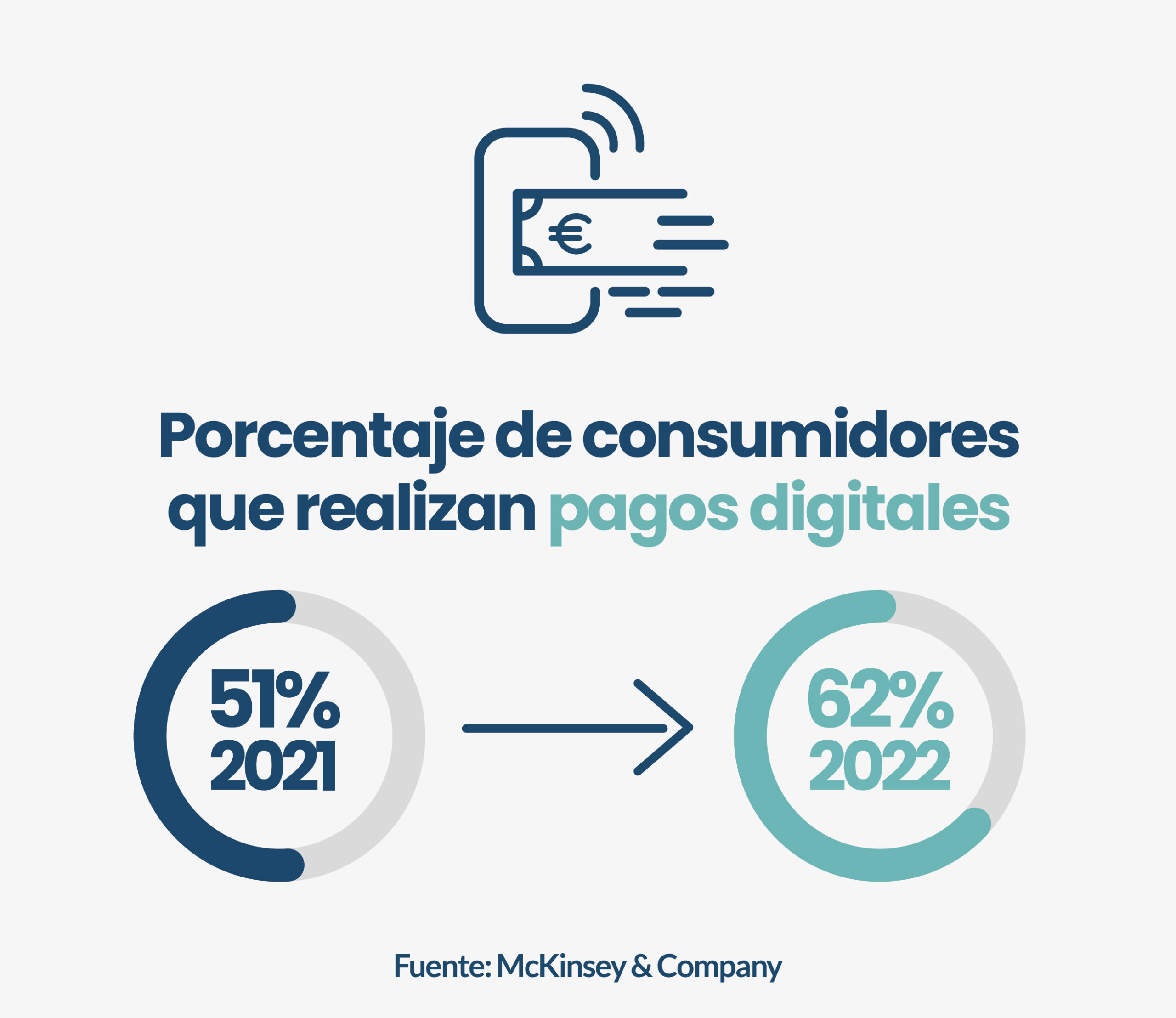

Los pagos digitales han logrado una gran relevancia durante el 2022.

Un reciente informe de McKinsey & Company, ha revelado que el número de consumidores que realizan pagos digitales dio un impresionante salto del 51% en 2021 al 62% en 2022. De ese porcentaje, las compras in-app y los pagos peer-to-peer (P2P) han experimentado el mayor crecimiento.

A medida que los reguladores de todo el mundo sigan prestando atención a las finanzas digitales, los pagos electrónicos se integrarán cada vez más a la industria global de los servicios financieros.

En este artículo, echamos un vistazo a las cinco principales tendencias del sector de los pagos digitales para 2023 y más allá. Desde los métodos de pago más populares, como Buy Now, Pay Later (BNPL), que están arrasando en el sector de los pagos, hasta el auge de los pagos internacionales instantáneos, estas tendencias están introduciendo cambios innovadores en el panorama de los pagos digitales.

Sigue leyendo para conocer las tendencias de pagos digitales que debes conocer para el 2023. Además, analizaremos cómo Unnax puede ayudar a las empresas del sur de Europa a adoptar estas tendencias.

Lee todo directamente o elige la sección que deseas leer:

- Los pagos internacionales instantáneos

- Pagos sin contacto: Tarjetas y wallets digitales

- Compra ahora, paga después (BNPL) para B2B

- Pagos recurrentes variables

- Pagos peer-to-peer (P2P)

5 tendencias de pagos digitales para el 2023

1. Los pagos internacionales instantáneos

A medida que el sector de los pagos se globaliza, aumentan también las oportunidades para que los negocios crezcan internacionalmente. Esto ha originado que sea necesario disponer de opciones de pago internacionales más rápidas y seguras.

Con el auge de los pagos internacionales instantáneos, tanto las empresas como los consumidores tienen la oportunidad de realizar transacciones en tiempo real conectándose a instituciones y sistemas financieros de dos o más países.

Según un informe de Juniper Research de 2020, se espera que las transacciones instantáneas donde los fondos se liquidan en menos de 10 segundos representen el 9,3% de todo el volumen de transacciones B2B en 2022. El informe también señala que es probable que la tecnología blockchain desempeñe un papel cada vez más destacado en el mercado internacional gracias a su capacidad de ofrecer mayor eficiencia y transparencia.

Sin embargo, todavía se necesita mucho desarrollo e innovación en el mercado de los pagos instantáneos internacionales.

Un informe de noviembre de 2022 del Fondo Monetario Internacional (FMI) afirma que las conexiones de los pagos internacionales entre dos países deben hacerse a medida, lo que requiere «tiempo y esfuerzos considerables». El FMI destaca que las plataformas multilaterales de pagos internacionales son una vía prometedora que puede tener un «impacto transformador» en el sector de los pagos instantáneos internacionales. La UE también ha reconocido esta tendencia, presentando una nueva propuesta en octubre de 2022 para modificar la normativa vigente relativa a los pagos internacionales instantáneos.

👉 Lee más: Pagos instantáneos: el futuro de las transacciones europeas

2. Pagos sin contacto: Tarjetas y wallets digitales

En marzo de 2022, Kantar Public publicó un estudio sobre los nuevos métodos de pago digitales.

El principal objetivo de este estudio era proporcionar al Banco Central Europeo un conocimiento más profundo sobre los métodos de pago de preferencia y del comportamiento financiero de los ciudadanos de la zona Euro.

Una de las principales conclusiones fue el aumento de la popularidad de las versiones «sin contacto» de las tarjetas desde el inicio de la pandemia Covid-19.

Las opciones de pago por móvil, como los wallets digitales y las aplicaciones, también se incluyeron entre los métodos de pago preferidos. Los encuestados citaron la rapidez, la comodidad y la facilidad de uso como algunas de las principales razones por las que preferían los pagos móviles.

El estudio también afirma que:

«- un tema común surgió tanto entre el público en general como entre los conocedores de la tecnología: los participantes valoran positivamente que el wallet digital fuera un «servicio todo en uno». No estarían interesados en una opción de pago adicional, sino en un nuevo método que sustituyera a la mayoría o a todos los métodos actuales o los combinara en un solo sistema.»

👉 Sigue leyendo: Wallets Digitales: qué son y beneficios para tu empresa

3. Compra ahora, paga después (BNPL) para B2B

Buy Now, Pay Later -o BNPL para abreviar- es un tipo de pago a plazos en el que un proveedor de servicios financieros permite a los clientes pagar un producto o servicio en pagos a plazos y sin intereses.

Mientras que el cliente obtiene una mayor flexibilidad financiera, la empresa que ofrece el producto o servicio no pierde ingresos. Un proveedor de BNPL suele pagar a la empresa el importe total de la compra, gestionando los pagos del préstamo a plazos directamente con el cliente.

A medida que la regulación de los BNPL se generaliza, también se abren nuevas oportunidades de negocio más allá de los negocios B2C, por ejemplo, para las empresas B2B, al ofrecer servicios más seguros y fiables.

Una de las principales ventajas del BNPL para empresas B2B es la capacidad de ofrecer o realizar compras de ticket alto sin tener que pagar el importe total por adelantado, lo que permite a las empresas BNPL funcionar como herramientas similares a la inversión.

El auge de los BNPL en el sector B2B, además de su popularidad en el sector B2C, los convierte en una de las tendencias de pago digital de mayor crecimiento. De hecho, se espera que el mercado mundial de BNPL crezca a una tasa anual del 26% de 2022 a 2030, alcanzando un valor de 39.410 millones de dólares (USD) en 2030.

4. Pagos recurrentes variables

Con el 71% de pequeñas y medianas empresas adoptando servicios de Open Banking en 2022, nunca ha sido tan relevante como ahora apostar por dicha tecnología.

El auge de los pagos Open Banking ha dado lugar a muchos nuevos métodos de pago digitales. Uno de ellos son los pagos recurrentes variables, o VRP por sus siglas en inglés, y está destinado a convertirse en una gran tendencia de pago en 2023.

Los VRP utilizan los permisos concedidos a través de las conexiones Open Banking para permitir que los proveedores de pagos puedan realizar pagos en nombre de los clientes. Se considera una mejor alternativa a otras opciones de pago recurrentes, como los adeudos directos.

Por ejemplo, una empresa tecnológica podría ofrecer a una empresa B2B una solución escalable cuyo precio puede variar en función del uso. Cuando se diseñen las condiciones de pago de esta solución, los VRP podrían usarse para automáticamente cobrar esos pagos según las condiciones existentes.

Una ventaja clave de los VRP es que permiten pagos casi instantáneos, algo muy demandado tanto por clientes como por empresas.

En la actualidad, sólo está disponible en el Reino Unido, pero esperamos su futura expansión por el resto de Europa.

5. Pagos peer-to-peer (P2P)

Los pagos peer-to-peer (P2P) existen desde hace algún tiempo, pero se están extendiendo y popularizando rápidamente con el crecimiento del mercado de pagos digitales.

A nivel mundial, el mercado P2P está experimentando un crecimiento acelerado gracias al aumento de la penetración de los smartphones en el mundo de los pagos y a la creciente digitalización del sector. Según un estudio de mercado de septiembre de 2022, se prevé que el mercado mundial P2P alcance un tamaño de 9.135 millones de dólares (USD) en 2030.

Como se ha mencionado, el uso de smartphones es una de las fuerzas que impulsan el crecimiento de los pagos P2P. Insider Intelligence señala que se espera que el Reino Unido alcance los 18,1 millones de usuarios de pagos P2P móviles en 2022, frente a los 17,1 millones de 2021.

Un obstáculo que los sitios P2P tendrán que superar es que todos los sitios que operan en la UE deben tener licencia de CSP a partir de noviembre de 2022. Sin embargo, esto es positivo, ya que a medida que los pagos P2P estén mejor regulados, se reducirá la fricción en los pagos y aumentará aún más la velocidad de los mismos.

Conclusiones: Aprovecha la plataforma de pagos digitales de Unnax

Aquí en Unnax, nuestra plataforma Banking-as-a-Service ofrece a tu negocio los servicios de pago necesarios para tener éxito en 2023 y mucho más allá. Ayudamos a nuestros clientes a ofrecer diferentes métodos de pago para procesar transacciones más rápidas y a un menor coste.

Para obtener más información sobre la API de Unnax y plataforma de Banking-as-a-service, ¡Ponte en contacto con nuestro equipo hoy mismo!