El Open Banking ha sido bautizado como la revolución financiera de la década.

Sin embargo, la mayoría de la gente sigue estando confundida si le mencionaras el término “Open Banking”. De hecho, algunas personas lo pondrían en duda, ya que se suele asociar la banca con la privacidad.

En Unnax, el Open Banking es nuestro pan de cada día, así que a continuación descubrirás que es “la banca abierta”, y cómo y por qué está transformando el sector de las finanzas.

- ¿Qué es el Open Banking?

- Objetivos del Open Banking

- ¿Cómo funciona el Open Banking?

- AISP y PISP

- Aprobación e implementación de la directiva PSD2

- Directivas en otros países

- El Open Banking fuera de Europa

- Beneficios del Open Banking para el usuario

- La seguridad del usuario ante todo

- Casos prácticos y sectores

- Aplicaciones y productos

- Open Banking frente a Open Finance

- El futuro del Open Banking

¿Qué es el Open Banking?

El Open Banking parte del concepto de “innovación abierta”, término promovido por Henry Chesbrough en 2005, que está muy relacionado con los cambios en la actitud de la propiedad de los datos materializados en la GDPR y en el movimiento Open Data.

El movimiento Open data hace referencia a la idea de que ciertos tipos de datos tendrían que estar disponibles para todo el mundo, sin restricciones de patentes u otros mecanismos de control.

A partir de esta idea surgió el movimiento Open Banking, que actúa como una forma de abrir los datos financieros personales para que tanto empresas como particulares puedan aprovecharlos para ofrecer un mejor servicio y unos mayores beneficios a los clientes.

Para adaptarse a esta nueva realidad, promover la competencia en el mercado y fomentar el Open Banking, la Unión Europea impulsó en el 2015 una nueva directiva de pagos, PSD2, que actualizaba la legislación de 2009.

Objetivos del Open Banking

¿Cuáles son los objetivos principales del Open Banking y la PSD2?

Aquí te mostramos algunos de ellos:

Permitir que el usuario tenga el control

A lo largo de la historia, los datos financieros de los clientes han estado casi siempre en manos de los bancos y las instituciones financieras, por lo que los clientes tenían la mayor parte de su información en un lugar y no podían moverla. Antes de la era digital, esta situación no suponía un problema.

Sin embargo, vivimos en una época en la que se comparten la información y los datos, por lo que los clientes están acostumbrados a aplicaciones personalizadas, cuentas integradas y experiencias de usuario en múltiples canales.

El Open Banking es el primer paso hacia la digitalización de los datos financieros para que los clientes tengan el control de sus datos. Gracias al Open Banking, los datos financieros pueden integrarse en aplicaciones de proveedores externos para desarrollar productos mucho más enfocados al cliente.

Fomentar la competencia entre las instituciones financieras o las empresas

Hay bancos e instituciones financieras que se han conformado con su situación durante bastantes años, ya que la falta de competencia han facilitado que continúen utilizando sistemas tradicionales, estructuras jerárquicas y enfoques al cliente que han quedado obsoletos.

Uno de los objetivos principales de la directiva PSD2 es incentivar la innovación en el sector financiero. Gracias a que se pueden compartir los datos de los clientes con el Open Banking, los proveedores externos pueden innovar y ofrecer mejores productos, lo que a su vez obliga a los bancos a mejorar sus propios productos para que los clientes sigan utilizando su plataforma.

Mejorar los productos de clientes

Como hemos mencionado en el apartado anterior, el Open Banking está fomentando la innovación en el sector financiero.

De esta manera, además de la innovación a la que los bancos se están dirigiendo, los clientes podrán disfrutar de nuevos productos y servicios, como las apps de gestión financiera personal o aplicaciones de préstamo que ofrecen resultados en cuestión de minutos y liberan los fondos en menos de 24 horas.

¿Cómo funciona el Open Banking?

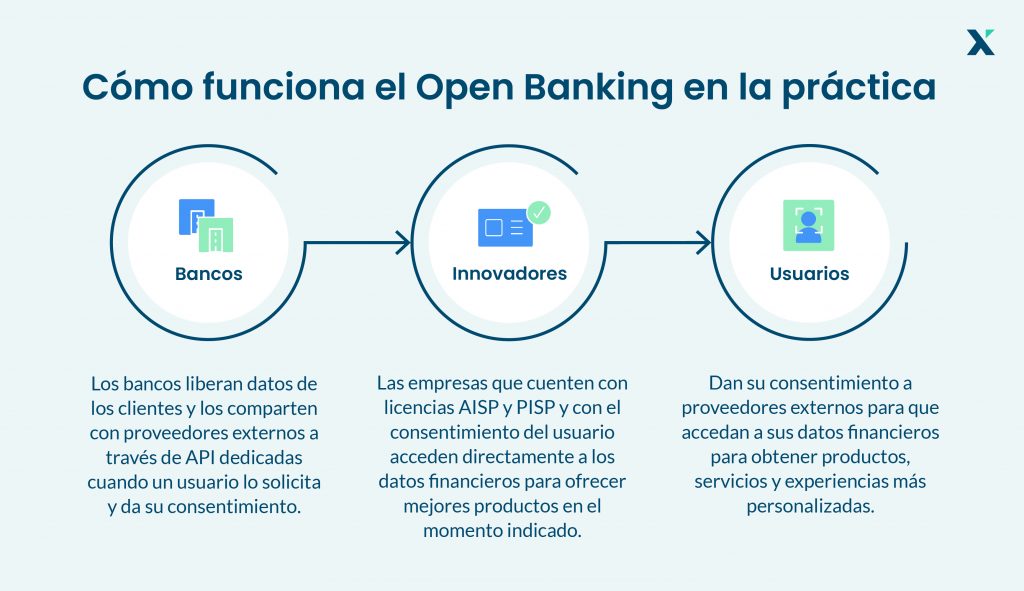

¿Qué actores participan en el Open Banking y cuál es su función?

El papel de los bancos

La entrada en vigor de la directiva PSD2 obliga a los bancos a compartir los datos de sus clientes mediante una API a la que pueden acceder proveedores externos que cuenten con una licencia.

En la actualidad, los bancos ya están desarrollando sus API, pero hay algunos que están actuando con más rapidez que otros. Por ejemplo, los 9 bancos más grandes del Reino Unido ya son compatibles con el Open Banking.

Cómo conseguir acceso

Si quieres obtener acceso directo a los datos financieros de los clientes, será necesario obtener una licencia AISP o PISP, un proceso que puede durar hasta un año y requiere de una gestión rigurosa para cumplir con la regulación vigente.

Otra opción más sencilla y recomendable es asociarse con una empresa financiera que ya cuente con todas las licencias necesarias. Unnax, por ejemplo, cuenta con licencias AISP, PISP y EMI, y es la única empresa en España que posee las tres. Al asociarte con nosotros, podrás acceder a los datos de tus clientes sin necesidad de obtener una licencia.

Qué ve el cliente

¿Qué ocurre de cara al cliente? Dependerá de lo que desee hacer.

El cliente que inicie un pago a través del Open Banking podrá efectuar la transacción con una pago de cuenta a cuenta en lugar de utilizar su tarjeta de crédito. Tan solo sería necesario elegir su cuenta bancaria de una lista y completar el pago en pocos pasos. Estos tipos de pagos son idóneos para industrias con facturas de gran tamaño como la del turismo, ya que muchas tarjetas bloquearán la transacción por el límite de gasto integrado.

Si el cliente solo quiere obtener información sobre sus cuentas, el Open Banking le permite ver todos los saldos bancarios en una sola pantalla. Este proceso puede ser de gran utilidad para la gestión financiera personal o la asesoría financiera.

Vamos a conocer mejor las licencias AIPS y PISP:

AISP y PISP

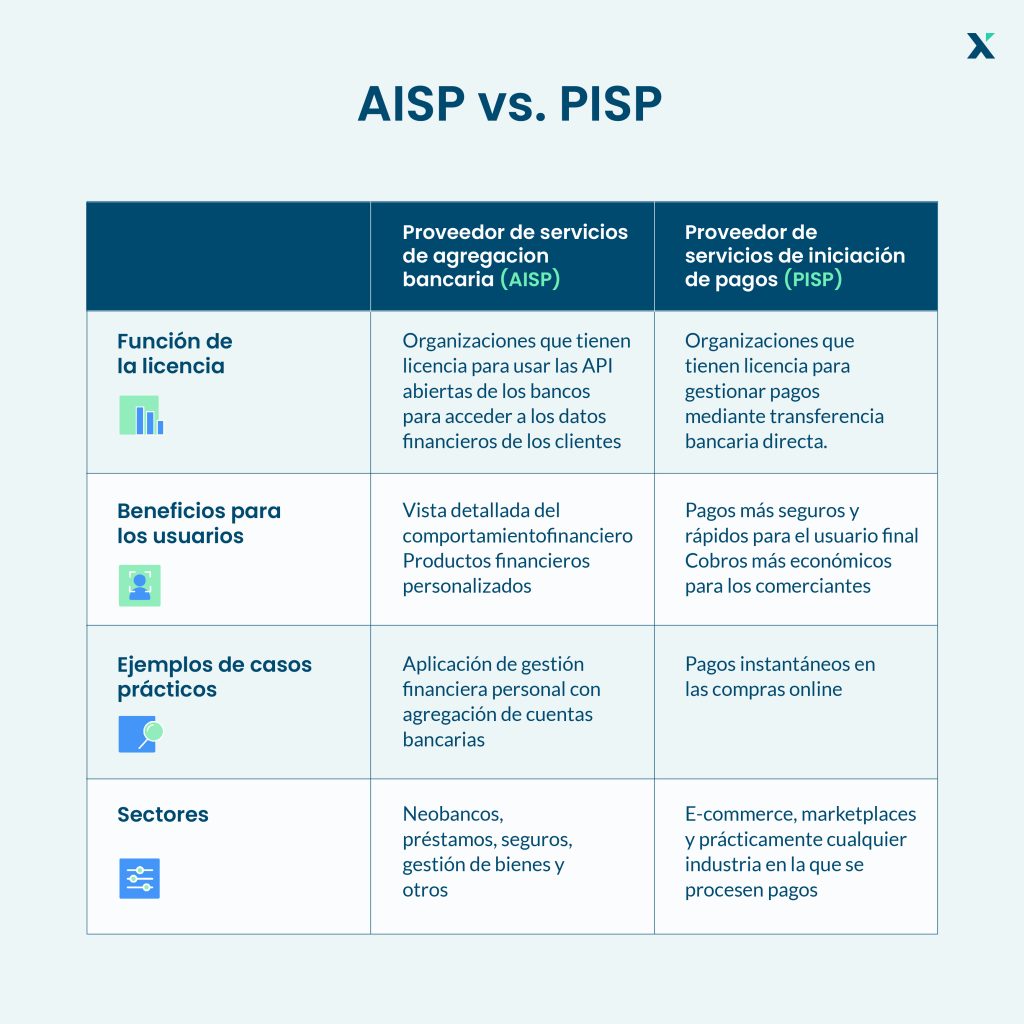

Probablemente, el elemento más importante del Open Banking son los dos tipos de proveedores externos (TPP) que emergen en la directiva PSD2: los Proveedores de Servicios de Información de Cuentas Bancarias (AISP) y los Proveedores de Servicios de Iniciación de Pagos (PISP), dos entidades reconocidas legalmente que pueden ofrecer determinados servicios bajo la directiva PSD2.

Como indica su propio nombre, los AISP son organizaciones que tienen licencia para usar las API abiertas de los bancos para acceder a los datos de los clientes y ofrecer diferentes tipos de servicios. Un ejemplo muy común son las aplicaciones móviles de gestión de finanzas personales, conocidas popularmente como PFM.

Estas aplicaciones ayudan a las personas a gestionar mejor sus finanzas mediante el análisis de sus datos bancarios y ofreciéndoles consejos y productos personalizados que se adapten a sus necesidades.

Por otro lado, los PISP son empresas que se dedican a gestionar pagos mediante transferencia bancaria directa, utilizando las credenciales de la banca online del cliente para ejecutar el pago con su autorización y sin intermediación. Es un proceso mucho más sencillo que el método tradicional en el que el cliente envía sus datos personales y de pago a un proveedor de servicios de pagos. A continuación, este proveedor envía una petición al banco del cliente para su aprobación o rechazo.

De esta manera, el proceso de pago a través de un PISP es más seguro, más rápido y exige menos información al cliente, ya que no es necesario proveer todos los datos personales y la información de la tarjeta de crédito; basta con un simple usuario y contraseña.

Estos servicios no son cosa del futuro y ya están disponibles en el mercado a través de servicios como las API de Agregación bancaria e Iniciación de pagos de Unnax. Aquellas empresas que quieran incorporar soluciones Open Banking a sus operaciones ya pueden hacerlo con este tipo de herramientas.

Aprobación e implementación de la directiva PSD2

En octubre de 2015 el Parlamento Europeo adoptó la Directiva Europea de Servicios de Pago, también conocida como PSD2. Esta nueva regulación se aprobó con el objetivo de crear un mercado único de pagos, siguiendo con el objetivo de la Unión Europea de crear un modelo de regulación estándar en toda Europa, y así promover la innovación, competencia y eficiencia en el sector de los pagos online. La ley pasó a ser efectiva en los 27 países miembros de la Unión Europea a partir del 13 de enero de 2018, con un periodo de transición que concluyó en septiembre de 2019.

El número de bancos europeos que ha implementado API ha ido creciendo en 2020 y 2021, mientras que el de proveedores externos se ha disparado. El Reino Unido ya cuenta con 300 proveedores externos que operan con Open Banking.

¿Por qué el Reino Unido está en una situación tan avanzada en relación al Open Banking? Vamos a analizar los motivos.

Directivas en otros países

El Reino Unido, a la cabeza del Open Banking

El Reino Unido es uno de los territorios europeos que más impulsa el Open Banking. De hecho, un año después de la aprobación de la PSD2 en 2015, la Autoridad de Mercados y Competencia del Reino Unido (CMA) emitió un fallo que exigía que los nueve bancos más grandes del Reino Unido (HSBC, Barclays, RBS, Santander, Banco de Irlanda, Allied Irish Bank, Danske Bank, Lloyds y Nationwide) permitieran a empresas autorizadas acceder a los datos de las transacciones.

Asimismo, estos bancos crearon bajo el amparo de la Autoridad de Mercados y Competencia del Reino Unido (CMA) la Entidad de Implementación de Open Banking (OBIE) para promover la apertura de los datos financieros en el Reino Unido.

De esta manera, los bancos británicos fueron de los primeros en crear API para que los TPP accedieran a los datos bancarios. Desde entonces, el Reino Unido también ha sido pionero a la hora de conceder licencias AISP y PISP a las empresas interesadas para comenzar a operar bajo este nuevo escenario.

La iniciativa británica ha servido como inspiración para otros, y muchos países tanto dentro como fuera de la UE desean replicar este modelo.

En 2021, más de 2,5 millones de clientes en el Reino Unido utilizarán productos impulsados por Open Banking, mientras que el volumen de llamadas API a proveedores externos creció de 66,8 millones en 2018 a casi 6 mil millones en 2020.

El Open Banking fuera de Europa

Australia

Australia es uno de los países que más se ha inspirado en la experiencia británica. En este sentido, el gobierno australiano presentó un informe con 50 sugerencias relacionadas con la implementación del Open Banking, estableciendo una primera fase para que los grandes bancos abrieran sus datos en julio de 2019.

En julio de 2020, el país lanzó la primera fase del Open Banking conocida como el Derecho de los consumidores sobre sus datos (CDR) y el 71 % de los encuestados en la industria quería empezar a utilizarla. Además, la mayoría de ellos estimó que se necesitarán de 3 a 5 años para que la mayoría de los australianos utilizara el Open Banking.

Canadá

El gobierno canadiense ya ha impulsado un informe donde se evalúa cómo introducir el Open Banking y, por el momento, la principal asociación bancaria del país no ha acogido esta iniciativa con los brazos abiertos. No obstante, parece que en los últimos meses ha habido un acercamiento de posturas por parte de los grandes bancos.

Canadá todavía no ha implementado el Open Banking, pero el gobierno sigue estudiando la manera más segura de lanzar esta propuesta.

Japón

La actitud del gobierno japonés respecto al Open Banking viene marcada por la discreción. No obstante, la entrada en vigor de la PSD2 europea ha propiciado la enmienda en la Ley del Banco de Japón para pedir que las entidades bancarias creen API para colaborar con las fintech en los próximos años.

El 80 % de los pagos en Japón se efectúan en efectivo, lo que dificulta la transición de la población hacia el Open Banking. En el año 2020, 80 de los bancos más grandes en el país acordaron abrir sus datos a las API.

Nueva Zelanda

Nueva Zelanda se ha volcado en el Open Banking a través de la asociación Payments NZ y una prueba piloto en la que participaron los principales bancos del país, una experiencia inspirada en la iniciativa británica.

A nivel global, hace nueve años que se impulsó una iniciativa para promover código abierto que permitiera el desarrollo de las API necesarias para la implementación del Open Banking.

En 2020, la asociación Payments NZ anunció la última versión de una API sandbox. La pandemia ha provocado el retraso en la implementación del Open Banking, pero la legislación se continúa desarrollando.

👉 Más información aquí: El Open Banking fuera de Europa

Beneficios del Open Banking para el usuario

En la práctica, el Open Banking permite que no haya intermediarios en los servicios de pago y de acceso a datos bancarios. En lugar de que los pagos sean procesados por un proveedor de servicios de pago, el Open Banking permite que se efectúen directamente entre el cliente y el comercio en tiempo real. Esta situación es similar en lo que respecta a la obtención de datos. De esta manera, el usuario tiene un mayor control sobre su dinero y sus datos personales y las empresas pueden crear mejores experiencias de usuario.

En cuanto a los negocios, un mayor acceso a los datos bancarios podría facilitar muchos de los procesos de las empresas. El hecho de que los movimientos de dinero y la obtención de datos bancarios estén controlados por API permite automatizar muchos procesos, aumentando así la velocidad y fiabilidad y reduciendo los costes.

La directiva PSD2 elimina muchos de los obstáculos que impedían a las empresas acceder a este mercado, por lo que es posible que se desarrollen nuevos productos y servicios para negocios y particulares.

La seguridad del usuario ante todo

A pesar de los beneficios que genera el Open Banking, se podría presuponer una cierta desconfianza entre los usuarios en cuanto a esta apertura de datos.

Uno de los cambios que introduce la PSD2 para aumentar la seguridad del espacio de los pagos online en los usuarios es el requisito de que los TPP cumplan con estándares de seguridad similares a los proveedores tradicionales de servicios de pago. De esta manera, las empresas que no cuenten con las licencias que emiten las entidades reguladoras competentes no podrán operar en el sector de los pagos online.

Además, los nuevos requisitos de seguridad incluidos en el texto de la PSD2 obligan a todos los proveedores de servicios de pago a intensificar la seguridad en torno a los pagos en línea a través de lo que se conoce como Autenticación reforzada de cliente (SCA).

La SCA es un método de autenticación en el que el usuario debe facilitar dos de los tres factores de autenticación: Algo que conozca, como una contraseña o un código PIN, algo que posea, como un móvil y algo inherente, como la huella dactilar o un elemento biométrico. Los usuarios que deseen utilizar los nuevos servicios de pago y acceso a datos bancarios deberán facilitar dos de estos factores.

Casos prácticos y sectores

Como se muestra en la tabla, existen muchos casos prácticos de Open Banking, y usuarios de todo el planeta ya los están implementando y utilizando. Aquí te mostramos tres de ellos:

Procesamiento de recibos y pagos de tarjeta de crédito

El estallido de la pandemia en 2020 hizo que los consumidores cambiaran rápidamente sus hábitos e hicieran sus compras online, por lo que los pagos con tarjeta y medios digitales se dispararon. Aunque a primera vista esto pueda parecer positivo, el problema principal de los pagos digitales son las altas tasas y comisiones que deben pagar los comerciantes a proveedores como Visa y Mastercard en cada pago.

La nueva regulación como la 3DS2 y el reciente aumento de las tasas por parte de Visa y Mastercard han propiciado que los comerciantes busquen alternativas para procesar los pagos online.

El Open Banking ayuda a solucionar este enorme problema para los comerciantes, ya que permite procesar los pagos online con un coste un 92 % más barato que los pagos con tarjeta. Gracias al Open Banking, los clientes pueden pagar con sus cuentas bancarias. Además, en lugar de tener que seguir el proceso manual y laborioso de procesar una transferencia bancaria directa, los usuarios se benefician de un sistema de pagos totalmente integrado.

De esta manera, los comerciantes no sufrirán devoluciones de cargo, contarán con pagos digitales más económicos y recibirán los depósitos al siguiente día hábil.

Préstamos

Dado que cada vez hay mayor competencia en los sectores del e-commerce y las compras online, hay muchas marcas que intentan destacar fortaleciendo aún más la relación con el cliente. Una de las formas de conseguirlo es ofrecer productos financieros como los préstamos personalizados.

Gracias al Open Banking, las empresas que no pertenezcan al sector financiero pueden ofrecer préstamos a sus clientes, crear servicios más completos y aprovechar una nueva fuente de ingresos. El Open Banking permite que tanto empresas como instituciones financieras agreguen datos bancarios del cliente mediante una API, en lugar de pedir a los clientes que descarguen y vuelvan a subir archivos Excel y PDF.

De esta manera, se pueden ofrecer préstamos de manera más rápida, sencilla y segura a negocios y particulares.

Verificación de identidad

El nuevo proceso de autenticación reforzada de cliente que se lanzará a finales de este año se añade a una serie de regulaciones para disminuir el fraude online y el robo de identidad. Esta situación es especialmente importante por el aumento de fraude en transacciones de tarjeta no presente (CNP) durante el año pasado debido al incremento de las compras online.

El Open Banking permite que las empresas e instituciones financieras verifiquen la identidad del cliente de una forma mucho más sencilla y rápida, ya que las API permiten confirmar la identidad de un cliente integrándose directamente con una institución certificada como un banco.

Aplicaciones y productos

¿Cómo se convierten estos casos prácticos de diferentes sectores en productos de la vida real? Aquí te mostramos dos ejemplos.

Gestión de finanzas personales

Gracias al Open Banking, los proveedores externos pueden ayudar a que los consumidores gestionen su dinero de una forma más eficiente. El aumento de las deudas y la situación económica provocada por la pandemia han concienciado a la gente sobre la necesidad de gestionar su dinero mejor que nunca.

Los proveedores externos que agreguen las cuentas bancarias de los clientes en una app pueden mostrar toda la información en un panel y facilitar herramientas financieras útiles como presupuestos, pronósticos o consejos de ahorro, permitiendo que los clientes conozcan mejor sus hábitos de consumo y tomen mejores decisiones.

Sitios web de comparación de productos

Los sitios web de comparación de productos actuales no están muy adaptados a las necesidades del usuario, dado que muestran cientos de resultados y el usuario tiene que navegar hacia abajo y añadir los datos varias veces.

Si se comparten los datos financieros con el sitio web, es posible ofrecer una lista de resultados que se adapte mejor al usuario y es más seguro buscar y solicitar productos.

Open Banking frente a Open Finance

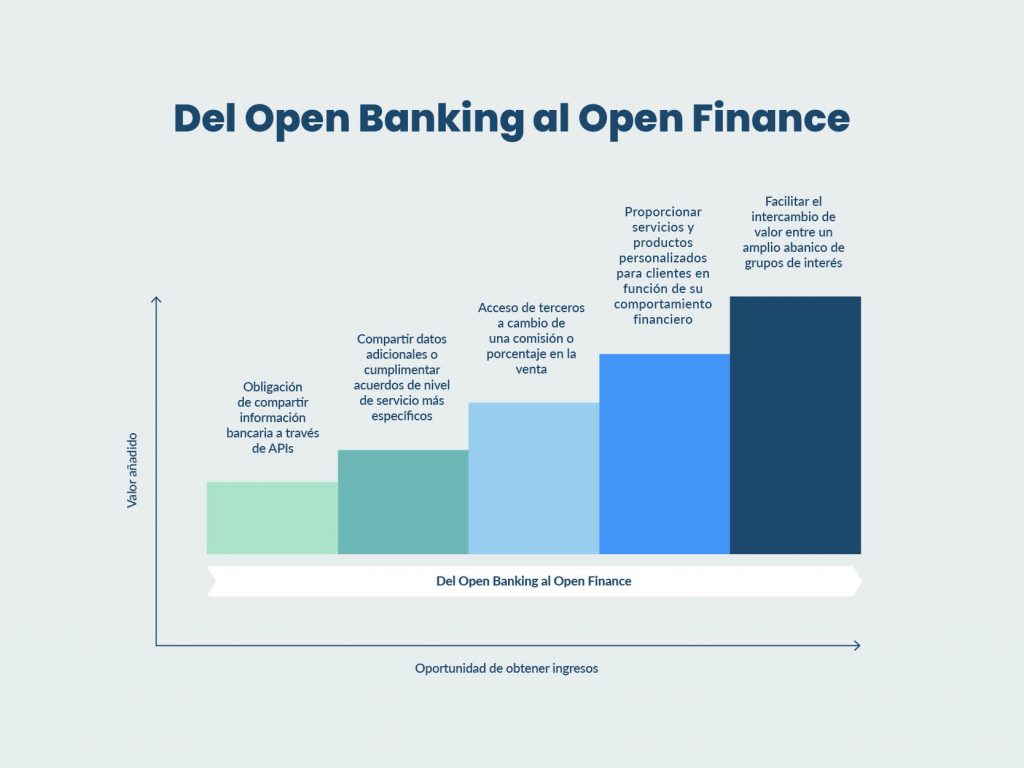

El Open Banking hace referencia al movimiento que se inició con las nuevas regulaciones que fomentan la implementación de API financieras abiertas. El próximo paso tras el Open Banking se conoce como el Open Finance.

¿En qué se diferencian estos dos movimientos? El Open Banking se centra principalmente en la banca: cuentas de ahorro, balances, transacciones y pagos. El objetivo del Open Finance es ir un paso más allá abriendo todos los datos financieros, incluyendo pensiones, seguros, créditos, hipotecas y mucho más.

Si es mucho más sencillo acceder a la trayectoria financiera de una persona, los clientes y negocios tendrían más control sobre sus datos y podrían ofrecer todavía más productos financieros.

De esta manera, se podrían crear paneles en los que acceder a todos los datos: inversiones, pensiones, ahorros y balances; todo en una pantalla. Asimismo, la concesión de créditos sería mucho más precisa y sencilla, y se podrían hacer cambios y renovaciones automáticas, ofrecer mejores recomendaciones sobre productos e incluso aumentar la protección del cliente.

El Open Finance todavía no es un modelo perfecto, ya que sigue preocupando el hecho de tener todos los datos financieros de un usuario en un mismo lugar. Sin embargo, es una buena noticia que la mayoría de las autoridades financieras quieran equilibrar la balanza y abrir aún más el sector financiero.

El futuro del Open Banking

El Open Banking está aquí y transformará la forma de pagar los bienes y servicios y administrar nuestras finanzas, ya que crea una importante oportunidad de mercado y ofrece un gran potencial para revolucionar el panorama de los servicios financieros.

Según datos de la consultora PWC en un estudio conjunto con el Open Data Institute, el Open Banking podría generar oportunidades de ingresos de hasta 8500 millones de euros para el año 2022. Asimismo, el 71 % de las Pymes estima utilizar para entonces un servicio de Open Banking y el 64 % de los adultos cree que aprovechará los servicios de Open Banking para ese año.

La consultora tecnológica Gartner va un paso más allá en las predicciones asegurando en un informe reciente que en 2030 la mayoría de bancos tendrán mucha menos relevancia. Además, la consultora augura que las empresas fintech serán las claras vencedoras de un mercado financiero marcado por el Open Banking. En conclusión, se espera un aumento en la colaboración entre las empresas fintech y los bancos en los próximos años.

El resultado de esta colaboración serán unos servicios financieros de mayor calidad, una disminución en las tasas para los consumidores y una finanzas más personalizadas para los usuarios. Esperamos que ahora entiendas por qué el Open Banking es toda una revolución.

Puede que te interese: ¿Qué nos tiene reservado el 2021 para el Open Banking?