Año tras año vemos como van apareciendo nuevos y revolucionarios métodos de pago, y el 2022 no es la excepción. Aunque cada vez vemos a más empresas adaptarse con más rapidez a las exigencias del consumidor, es cierto que entre tantas opciones aún cuesta decidirse por cuál es la más conveniente para sus necesidades.

En este artículo vamos a centrarnos en los métodos de pago que tendrán mayor relevancia durante el 2022 y analizaremos su impacto, beneficios y casos prácticos.

👉 Te puede interesar: 4 métodos de pago que transformarán los negocios online en 2021

Tendencias de métodos de pago en 2022

Transferencias bancarias directas

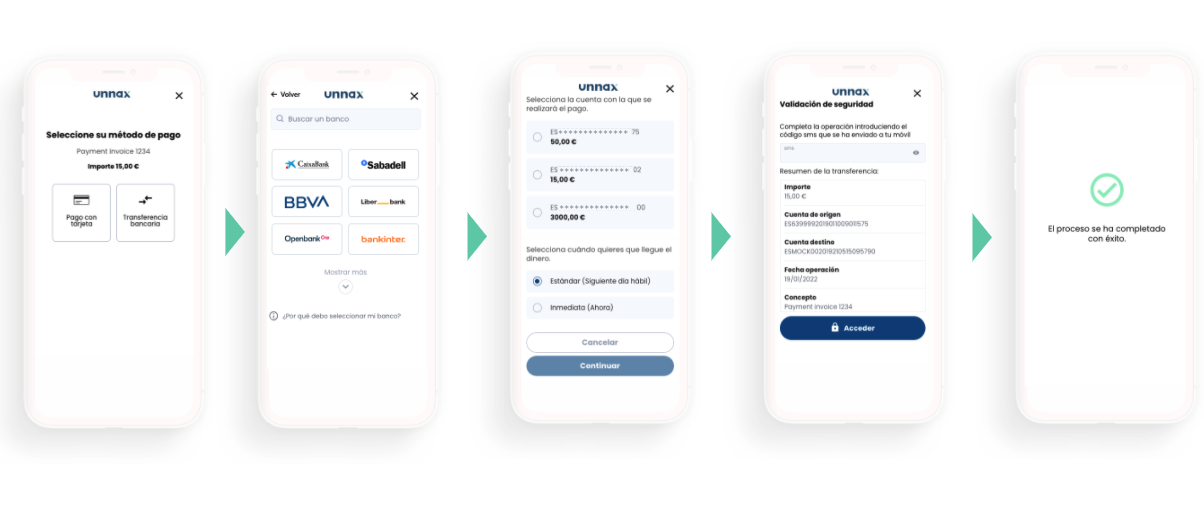

Conforme el uso del Open Banking vaya aumentando, habrá cada vez más comerciantes que acepten pagos de cuenta a cuenta para sus clientes. Asimismo, dado que las compras online crecerán cada vez más, los comerciantes preferirán utilizar métodos de pago que sean más económicos y puedan efectuarse mediante los teléfonos móviles.

¿A quién afectará este método de pago?

A cualquiera que acepte pagos online, incluyendo comerciantes de e-commerce, lenders, centros de enseñanza, entidades gubernamentales, etc.

Los beneficios de pagar mediante transferencia bancaria directa

- A diferencia de las transferencias tradicionales, las transferencias bancarias directas incorporan muchos más datos financieros enriquecidos, por lo que las empresas podrán acceder a una información de mayor calidad.

- Contar con más información permite mejorar la personalización. Por ejemplo, los lenders pueden enviar solicitudes de pago cuando un cliente reciba su nómina.

- No se requieren tantos pasos para completar el pago.

- El proceso de onboarding y pago es más sencillo de completar a través del teléfono móvil.

- Los pagos habilitados por Open Banking son un 30 % más económicos que los pagos con tarjeta.

- En general, es un método que facilita y mejora el pago de los clientes en sus compras online.

Casos prácticos

Los comerciantes fomentarán el pago de cuenta a cuenta entre sus clientes y los lenders empezarán a utilizar las transferencias directas bancarias para los pagos de préstamos y cobros de deudas.

👉 Más información: Cómo el Open Banking mejora el proceso de cobro de deudas

Wallets digitales

La pandemia ha contribuido a acelerar el uso de los pagos mediante el teléfono móvil, sobre todo el de los monederos digitales (también conocidos como wallets digitales). En 2018, el 18,9 % de la población utilizaba estos wallets. Esta cifra aumentó a un 46 % en 2020 y se espera que más de la mitad de la población mundial las utilice en 2025.

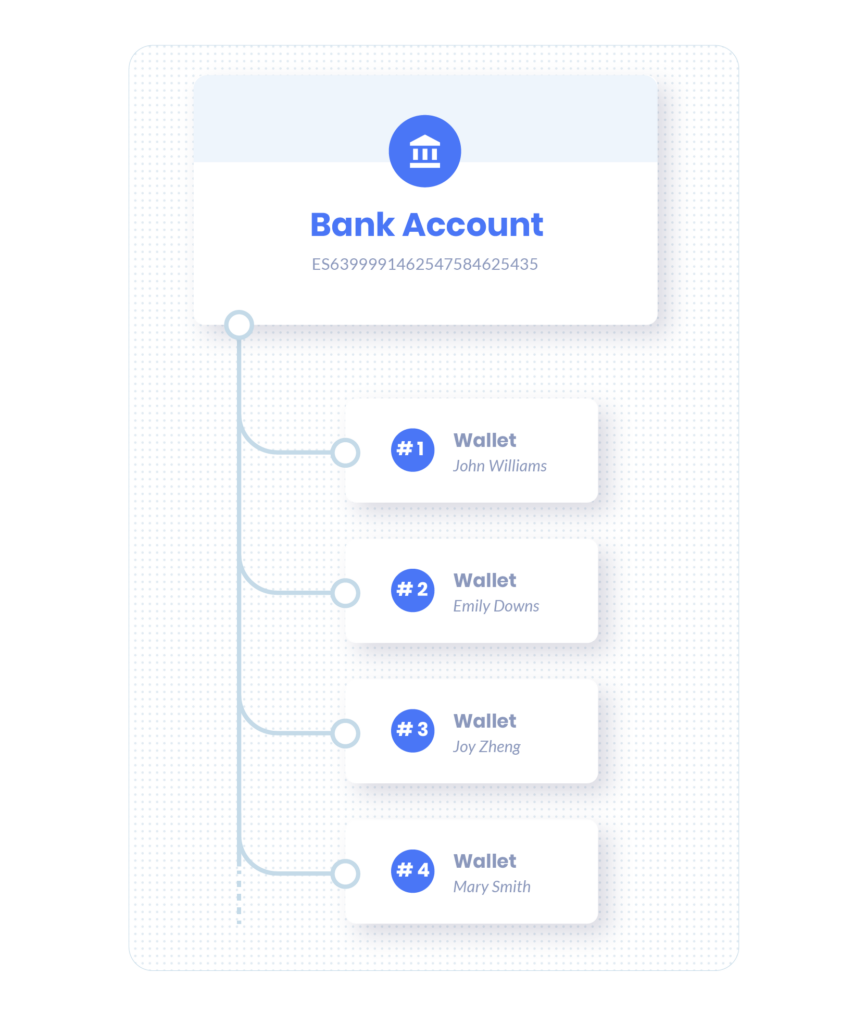

Los wallets digitales tienen la misma función básica que los monederos físicos, contener fondos y realizar pagos, pero el formato y el uso es digital. Su gran ventaja es que los fondos que se guardan y gestionan representan a los reales, pero están en un medio digital separados de estos.

Los monederos digitales permiten que muchos de los intermediarios tradicionales ya no sean necesarios a la hora de realizar un pago online, por lo se puede ofrecer más opciones de fidelización como puntos, descuentos, recompensas, etc. y ahorrar en costes.

¿A quién afectará este método de pago?

Comerciantes, sobre todo aquellos que necesiten transaccionar con mucho dinero en efectivo.

Los beneficios de usar carteras digitales

- Para los clientes, los wallets digitales son mucho más prácticos y sencillos.

- Para los comerciantes, los monederos digitales son más seguros, no requieren de autenticación por SMS y, ya que hay menos intermediarios, son un método más económico.

Casos prácticos

La adopción de las wallets digitales está yendo tan rápido que los comerciantes que no ofrezcan esta opción de pago corren el riesgo de quedarse atrás. Los wallets digitales permiten que los comerciantes de productos online y físicos puedan ofrecer una experiencia de compra más sencilla. Además, la digitalización de los fondos en las plataformas de e-commerce aumenta considerablemente la retención de usuarios.

Entre otros casos prácticos se incluyen brindar cuentas virtuales para neobancos y challenger banks, facilitar transacciones P2P en apps de economía colaborativa y habilitar la custodia de los fondos para las empresas dedicadas a la transferencia de dinero.

Compra ahora, paga después (BNPL)

El uso de la opción compra ahora, paga después se ha disparado durante la pandemia y todo el año 2021, y se ha convertido en una industria de 100 mil millones de dólares en la que se estima que su uso aumente hasta el 43,2 % en España.

El crecimiento de esta opción se debe principalmente al COVID-19, ya que muchos clientes se han visto obligados a buscar opciones más económicas por la inestabilidad del empleo. La opción compra ahora, paga después permite que los clientes paguen online de forma práctica y sencilla sin tener que preocuparse por cargos ocultos ni altas tasas de porcentaje anual.

¿A quién afectará este método de pago?

Comerciantes, sobre todo aquellos que vendan productos de gran valor.

Los beneficios de pagar mediante la opción compra ahora, paga después

- Para los clientes, es una opción de financiamiento sencilla y prácitca en sus pagos online.

- Para los comerciantes, es una opción que contribuye a aumentar las tasas de conversión y permite incorporar al mercado a clientes que tengan un presupuesto menor.

Casos prácticos

La experiencia de compra online está cambiando constantemente gracias a la opción compra ahora, paga después. Por ejemplo, ya hemos visto clientes que solo compran en lugares que ofrezcan esta opción y consumidores de todas las edades usando este servicio.

Los comerciantes tendrán que ofrecer esta opción para el pago o, de lo contrario, correrán el riesgo de quedarse atrás al igual que con los wallets digitales.

Pagos transfronterizos

Este tipo de transacciones suele ser lenta y costosa para clientes y negocios. Sin embargo, vivimos en un mercado cada vez más global y es necesario contar con una opción de pago que nos ofrezca esta posibilidad. Es posible que vuelva a crecer el interés por las CBDC (dinero electrónico emitido por algún banco central) u otras criptomonedas para sortear los métodos de pago transfronterizos tan costosos.

¿A quién está dirigida?

Comerciantes y empresas financieras globales.

Los beneficios de contar con pagos transfronterizos mejorados

- A medida que los pagos transfronterizos sean más accesibles y estén presentes en nuevos países y regiones, los comerciantes podrán aumentar el alcance de sus productos.

- Asimismo, los clientes serán más receptivos a comprar productos de otros países.

Casos prácticos

Los pagos transfronterizos contribuirán a que empresas tengan un alcance global y a que los negocios puedan expandirse a otras regiones con diferentes divisas.

El mercado cada vez está más globalizado y se centra en los clientes y el uso del teléfono móvil. Los pagos con tecnología Open Banking forman parte de esta tendencia y contribuyen a que los pagos sean más intuitivos, económicos y sencillos. Nuestra predicción es que durante el 2022 el mercado seguirá abriéndose y digitalizándose, por lo que será un gran año para el Open Banking y el sector de los pagos en general.